Peut-on prédire la fin du bear market (marché baissier) ?

Personne ne peut prédire l’avenir. Impossible donc, de dire quand la dégringolade des marchés entamée au début de l’année s’inversera. Pour autant, la question n’est pas totalement absurde, en analysant les crises financières du passé.

Le contexte est clairement baissier, mais jusqu’à quand ?

Nous sommes bien dans un bear market

Pour qu’un marché soit officiellement qualifié de “bear” (ours), il faut que le prix des valeurs qui y sont cotées affiche une baisse d’au moins 20% depuis son dernier pic. La métaphore de l’ours fait référence à la façon dont ce prédateur se bat, en donnant des coups de haut en bas. Le marché “bear” s’oppose ainsi au marché “bull” (taureau), orienté à la hausse, comme les coups de corne de l’animal.

Il est incontestable que nous sommes dans un bear market aujourd’hui. Certes, le CAC 40, l’indice phare de la bourse de Paris, n’a baissé “que” de 17%, mais l'Eurostoxx 50, le S&P 500 et le Nasdaq ont corrigé de 20%, 24% et 32% respectivement depuis le début de l’année. Sur les marchés obligataires, ce n’est guère mieux. L’indice Bloomberg Global aggregate est, lui aussi, en baisse de près de 20% sur la même période.

Fear and greed : entre la peur et l’avidité, qui domine ?

Une inflation forte et toujours en hausse, des risques de récession de plus en plus élevés, les conflits internationaux, une volatilité rare et des valorisations en baisse créent un environnement anxiogène. La crainte de perdre (une partie de) son capital pousse de nombreux épargnants à geler, voire à réduire leurs investissements : ils gardent leur cash en attendant “de meilleurs jours”. Et ce n’est pas anodin ! Car en conservant leur argent hors des marchés, ils le protègent certes d’une baisse supplémentaire, mais ils ne le protègent pas des effets de l’inflation.

Cela se traduit par des transferts massifs vers des fonds monétaires. Ainsi, sur le marché américain, près de 140 milliards de Dollars ont trouvé refuge dans ces supports ultra-défensifs, dont 39 milliards durant les 3 dernières semaines, selon le Investment Company Institute. L’alternative monétaire est d’autant plus attractive qu’avec la hausse des taux, la rémunération des fonds monétaires en US Dollar a beaucoup augmenté : ils versent aujourd’hui 2,77% en moyenne, à comparer avec 0,02% au début de l’année.

Si la prudence domine, elle n’efface pas pour autant l’avidité des mêmes investisseurs. Qui savent que les marchés sont cycliques. Historiquement, après toute correction, ils ont fini par rebondir. Dit autrement, le bear finit toujours par se transformer en bull.

Par construction, ce retournement de marché constitue un superbe point d’entrée pour investir, afin de réaliser des gains potentiels futurs importants.

Ce moment peut-il être prédit ?

{{CTA_BANNER}}

Les données historiques à la rescousse

Les précédents bear markets

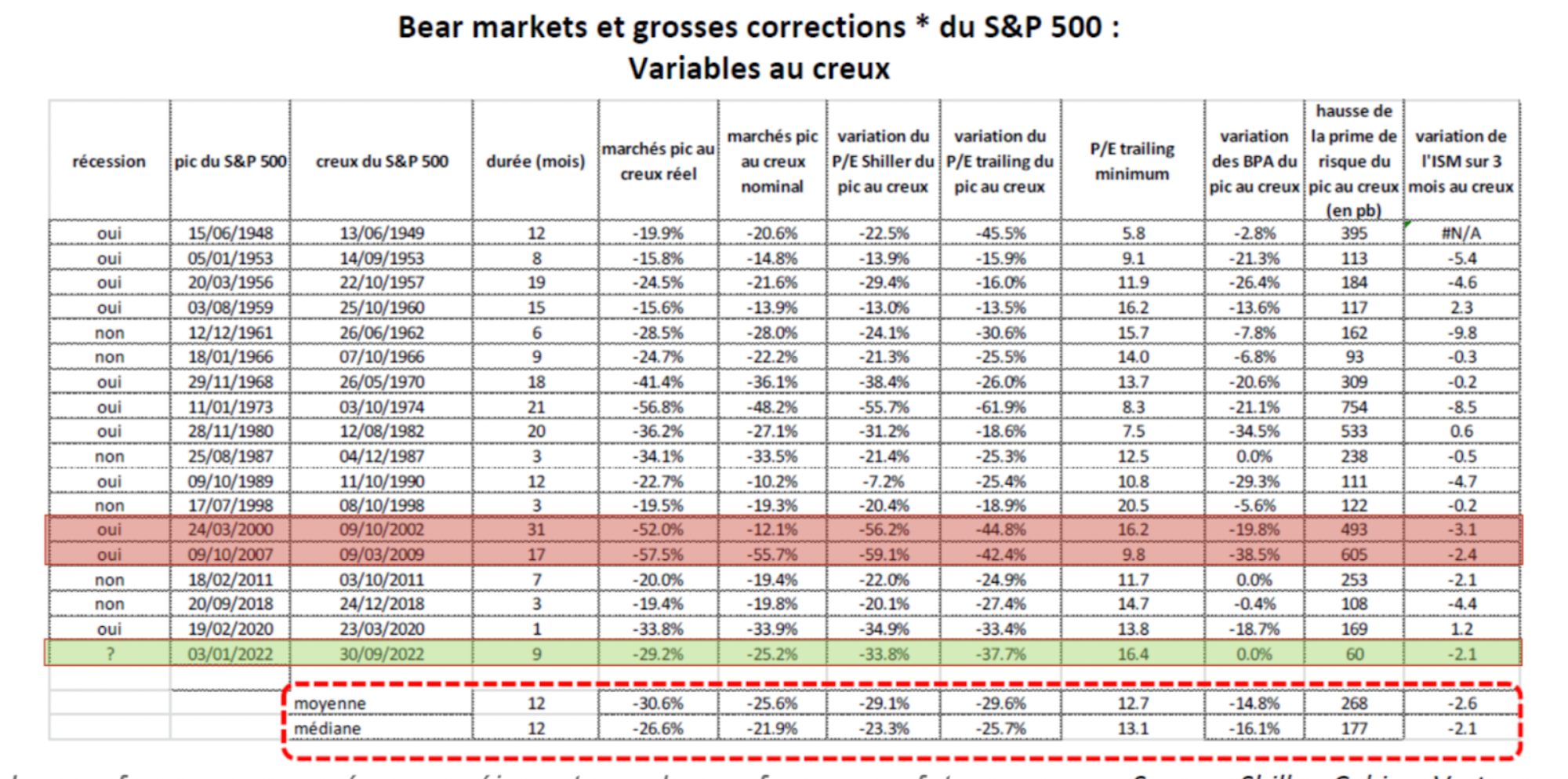

Depuis la Seconde Guerre Mondiale, il y a eu 18 corrections majeures sur le S&P 500, l’indice de référence de la bourse américaine. En moyenne, les phases de baisse ont duré 12 mois, pour se solder par une baisse de 30,6% par rapport au dernier pic. Au creux, les valorisations des entreprises cotées étaient tombées, toujours en moyenne, à un multiple de 12,7 fois les bénéfices. Dans le même temps, les bénéfices par action se sont réduits de près de 15%.

Comparaison avec la situation actuelle

Comparons ces moyennes avec le présent. Cela fait maintenant 9 mois que le S&P 500 est orienté à la baisse, affichant une chute de 29,2%. Sur ces deux critères, nous pourrions arguer que nous devrions nous rapprocher du creux. Et que le retournement devrait se produire d’ici quelques mois.

Les actions faisant partie de l'indice s’échangent, en moyenne, à un multiple de 16,4 fois les bénéfices, et les bénéfices par actions sont stables. Donc sur la base de ces deux indicateurs supplémentaires, nous pourrions conclure que la correction n’est pas terminée et que nous en avons encore pour quelques mois de baisse supplémentaire.

Le danger des moyennes

La faille de notre raisonnement se trouve dans la méthodologie, qui repose sur des moyennes. Peut on s’y fier ou est-ce que les variations statistiques d’une correction de marché à l’autre sont importantes ?

Le marché bear le plus court de l’histoire a eu lieu en 2020 et n’a duré qu’un mois. Souvenez-vous de la chute brutale des marchés en mars 2020 causée par la pandémie, suivie d’un fort rebond quelques semaines plus tard, stimulé par des programmes de soutien gouvernementaux massifs. La correction de marché la plus longue a duré 31 mois, de mars 2000 à octobre 2002, causée par l’éclatement de la bulle internet.

L’ampleur des corrections de marché a, elle aussi, beaucoup varié. De 1959 à 1960, le S&P 500 n’a baissé que de -15,6%. Mais le premier choc pétrolier (1974), l’éclatement de la bulle internet (2000 à 2002) et la crise financière (2007 à 2009) ont causé des chutes de plus de 50%.

Enfin, le multiple de bénéfices (entre 5,8 et 20,5) et la baisse des bénéfices par action (entre 0% et 38,5%), ont également évolué de façon bien distincte d’une crise à l’autre.

Source : Generali, Schiller, Cahiers Verts

Prédire le retournement de marché : un exercice futile ?

Un problème statistiquement insoluble

Sur la base des données que nous avons pu collecter, il nous paraît impossible de prédire avec précision le moment où le marché bear actuel se transformera en marché bull. Sur tous les indicateurs, les écarts par rapport à la moyenne sont tels qu'on ne peut pas s’y fier.

D’ailleurs, si c’était le cas, le calcul serait faussé par tous les intervenants qui feraient le même calcul. Et qui, en anticipation de ce retournement, passeraient à l’achat juste avant, et feraient ainsi avancer la bascule de la tendance.

L’étude du passé permet de se rassurer et de se préparer

Ce n’est pas pour autant que l’analyse des marchés bears du passé est totalement inutile. Elle permet d’abord de se rassurer sur le fait qu’ils ont tous fini par s'essouffler, pour être remplacés par des phases de marché haussiers. Elle permet ensuite de constater que nous avons fait un bon bout du chemin, en durée ainsi qu’en ampleur de la baisse.

Il nous reste probablement encore quelques étapes à franchir. Notre opinion — qui n’engage que nous — est que la probable récession économique à venir devrait peser sur les bénéfices par action des sociétés incluses dans l’indice, par exemple.

Toujours selon nous, les politiques monétaires restrictives de hausse de taux, adoptées par les banques centrales aux US, au Royaume-Uni et en Europe vont devoir être maintenues encore quelque temps afin d’endiguer l’inflation. Dont l’origine se trouve notamment dans l’inondation de liquidités à laquelle les gouvernements ont eu recours pour soutenir leurs économies durant la crise du Covid.

Alors que faire ?

Continuer / instaurer des versements réguliers

À partir du moment où l’on accepte qu’il est impossible de prédire le retournement de marché, mais que l’on a confiance dans le fait que ce retournement va arriver, il est pertinent de continuer à investir avec régularité. La seule condition est de pouvoir se le permettre, c'est-à-dire de ne pas avoir besoin des fonds placés dans les quelques années à venir.

C’est un peu comme si le marché vous faisait bénéficier de ses soldes d’hiver. Les actions qui coûtaient 1 000 euros pièce au début de l’année ne valent plus que 700 euros aujourd’hui (en moyenne). Certes, il est possible que leur valeur tombe encore plus bas. Mais si vous faites des versements mensuels, votre prix d’achat moyen est lissé. Vous n’acheterez pas au plus bas (impossible à prédire) mais vous ne louperez pas la hausse lorsque le marché se retournera.

Considérer les produits structurés

Les produits structurés constituent une classe d’actifs spécifiquement conçue pour un environnement volatil. Leurs formats peuvent varier, et certains sont plus risqués que d’autres, mais de façon générale, leur objectif est de fournir un rendement attractif, combiné avec un protection (partielle ou totale) du capital investi. Nous y dédions d’ailleurs plusieurs articles ici.

En conclusion, il est tentant de trouver refuge dans le cash, et d’accepter l’érosion du pouvoir d’achat de votre épargne (causée par l’inflation) en attendant que l’orage passe. Mais pour votre épargne long terme, ces phases baissières constituent, historiquement et dans la durée, des points d’entrée attractifs, vous permettant de bénéficier de la hausse à venir. Car elle viendra forcément !

Le meilleur moyen de s’y préparer reste d’instaurer des versements réguliers pour se positionner pendant que les valorisations baissent, ou encore en s’intéressant aux alternatives de placement qui combinent rendement avec une certaine protection de votre capital.

Si tout cela vous paraît plus facile à écrire qu’à faire… Vous me voyez venir… Testez Cashbee !

{{CTA_BANNER_2}}

%20(1).jpg)

.jpg)

.jpg)

.jpg)